上半年股票型基金盘点:宏利基金王鹏夺魁申万菱信三只基金产品位列倒数前十

2024年上半年已收尾,公募基金业绩如何?本文将详细解析。

“景气度王子”王鹏业绩位列第一

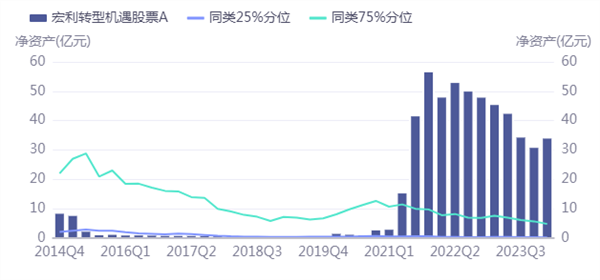

今年宏利基金的王鹏再次成为焦点,原因在于他管理的6只基金在2024年上半年业绩表现出色,其中宏利转型机遇A霸占了第一的位置。实际上,早在2021年,他就已经备受瞩目,当时他在一次采访中提出了“每年排名进入行业前1/5”的目标。

然而,回顾历史,过度宣传和夸大其词往往与阶段性高点相伴相生。作为2024年上半年收益冠军的宏利转型机遇A基金在2022年和2023年的表现就遭遇了滑铁卢,最高回撤高达61.57%,超过腰斩。

从基金的份额变化来看,2019年至2021年的优异业绩以及2021年下半年的大力宣传,吸引了大量投资者涌入。基金份额从2021年一季度的1.65亿份激增至年末的16.57亿份,增长了整整10倍。

根据一些关键指标的统计,这一点得到了完美的诠释。自2018年以来(王鹏自2017年12月19日开始管理该基金),年化收益率高达14.32%(截至2024年3月31日),这无疑是大神级别的表现。

基金经理因此赚得了名气,基金公司也获得了2亿的管理费。然而,据基金报告数据,截至2024年3月31日,基民总体的投资却亏损了19亿多。如果用基金加权平均净值利润率来计算年化收益,那么基民获得的年化收益率与基金经理的年化收益率之间相差了14%以上。

根据Wind数据,在2016年至2021年之前成立的灵活配置型、偏股混合型、平衡型和普通型基金中,每年业绩排名前50%的基金只有5只。虽然无法确证,但可以合理推测,连续6年业绩都位于前1/3的基金几乎是不存在的。

因此,基金公司在顺风期过度营销或许是不合适的。

申万菱信三只基金产品位列倒数前十

在2024年上半年,医药基金领域的表现尤为黯淡,几乎占据了业绩倒数前十的榜单,凸显出该行业的整体承压态势。尤为引人注目的是,申万菱信基金旗下有三款产品在亏损幅度上不幸跻身前十行列,分别为申万菱信医药先锋A、申万菱信数字产业A、申万菱信智能汽车A,其中,由基金经理姚宏福掌舵的申万菱信医药先锋股票基金,更是以显著的亏损额位列亏损榜前茅,成为亏损最为严重的基金之一。

申万菱信医药先锋股票基金自2020年11月成立以来,其投资目标聚焦于在中国及香港上市的生物医药类公司,以及与医疗健康紧密相关的企业,旨在分享医学科技进步、医疗水平提升和医药消费升级所带来的产业红利。该基金在力求控制风险并保持资产良好流动性的基础上,追求基金资产的长期稳定增值。

该基金的业绩比较基准由三部分构成:75%的中证医药卫生指数收益率、10%的恒生医疗保健行业指数收益率以及15%的中证综合债指数收益率。然而,截至2024年6月28日,该基金A类份额的净值累计下跌了49.17%,在同类基金中排名465/482。2024年以来,其净值更是下跌了30.42%,跑输业绩比较基准超过10个百分点,同类排名垫底,为934/935。

根据基金披露的财报数据,截至2023年末,申万菱信医药先锋股票基金累计亏损约1.91亿元,而同期收取的管理费约为0.22亿元。进入2024年一季度,该基金的亏损进一步增加,约1.09亿元。

Wind数据显示,截至2024年一季度末,该基金的资产净值约为5.84亿元。值得注意的是,该基金的投资风格相对激进,持股集中度较高。前十大重仓股占基金资产净值的比例高达81.98%。然而,这些重仓股在2024年的表现并不理想,超过半数的重仓股年内股价下跌超过20%,其中康为世纪、普瑞眼科、西山科技等个股的跌幅尤为显著。

自该基金成立以来,基金经理已多次变更。现任基金经理姚宏福自2022年7月起任职。他在加入申万菱信基金之前,曾在上海申银万国证券研究所和太平养老保险股份有限公司等机构工作。姚宏福在一季报中表示,他继续看好受益老龄化的民营眼科医院、国产替代空间大或出海销售能力突出的优质器械公司的中长期价值,并将在创新药、抗衰老、减肥药、医疗AI和脑机接口等新兴领域积极跟踪和挖掘投资机会。然而,从基金目前的业绩表现来看,这些投资策略尚未能带来显著的回报。

申万菱信基金不仅在医药赛道上业绩排名落后,在智能汽车、数字产业、新能源等多个行业主题基金仍然在排名中陷入倒数的境地。

以新能源基金为例,在支付宝的申万菱信基金财富号(公司自营)首页,显眼地展示着申万菱信新能源混合基金(001156)的广告位。然而,该基金的表现却不尽如人意。数据显示,该基金近三年的跌幅达到了35.68%,在482只同类基金中排名第216位;近一年的跌幅更是高达26.5%,在1041只同类基金中的排名滑落至第643位。

诚然,新能源车板块近年来经历了巨大的调整,该基金的跌幅虽然显著,但在这一行业背景下也并非完全不可理解。然而,令人惊讶的是,该基金的现任基金经理娄周鑫在申万菱信财富号中的介绍却颇为引人注目。他被冠以“新生代新能源投资专家”的称号,这无疑是一个重量级的标签。

然而,深入查看娄周鑫的背景和业绩,却让人大跌眼镜。他自2017年起开始从事金融相关工作,曾任职于天风证券股份有限公司,2021年1月才加入申万菱信基金,至今基金从业仅1年202天。他目前仅管理过申万菱信新能源混合基金这一只基金,且管理基金的时间也仅为1年202天。在这短暂的管理期内,该基金的任期回报率为-38.52%,年均回报率为-26.40%,表现堪忧。

总结:公募基金投研能力仍任重而道远

近期,证监会《关于加强证券公司和公募基金监管加快推进建设一流投资银行和投资机构的意见(试行)》指出,提升投资者长期回报。督促行业机构强化服务理念,持续优化投资者服务,严格落实投资者适当性制度,健全投资者保护机制,切实提高投资者获得感和满意度,持续维护好社会公众对行业的信任与信心。

笔者对相关数据进行了整理分析,发现目前市场上真正能够为基金投资者带来稳定收益的基金产品仍然屈指可数,多数情况下处于基金公司赚钱,基民亏钱的状态。希望未来该现象会有所改观。

最近更新

-

徽商银行分红方案之争,中静系125亿补偿要求遭否决

07-05 17:01

-

打新必看|7月8日一只新债申购

07-05 17:01

-

密集利好!外资组团看多中国

07-05 17:01

-

7月5日十大人气股:北汽蓝谷创近两年新高

07-05 16:36

- 75万欠款,难倒前东北首富!

- 风暴眼丨昔日常州首富被传刑满释放:5年前因猥亵罪入狱,躲过房企暴雷潮

- 北交所IPO|上半年撤单率A股最低,下半年新股发行或提速

- 保险欺诈再出新花样:刷单骗取推广费,惊现保险“内鬼”!

- 覆铜板

- 跌惨了量化已经风光不再

- 4年花掉60亿再抛25.5亿定增,荣昌生物的钱花哪了?

- 2024第一只10倍股,还能疯多久?

- 身价重回1400亿!王健林,为什么还在“疯狂甩卖”

- 能链智电股价暴跌,合股难阻退市危机?

专栏推荐

-

研选

浓缩机构研究精华,提前捕捉市场风口

2074人已购

¥258.00/月

研选

浓缩机构研究精华,提前捕捉市场风口

2074人已购

¥258.00/月 -

尾盘擒牛之如何选股?

学完这些方法,告别选股难!

117人已购

¥288.00/月

尾盘擒牛之如何选股?

学完这些方法,告别选股难!

117人已购

¥288.00/月 -

财报拆解

知识点解读+实战案例,帮你5小时学会看财报

73人已购

¥19.90/月

财报拆解

知识点解读+实战案例,帮你5小时学会看财报

73人已购

¥19.90/月 -

每周一股

每周日定期更新【每周一股】,为广大的投资者精选下周短线个股!

360人已购

¥588.00/月

每周一股

每周日定期更新【每周一股】,为广大的投资者精选下周短线个股!

360人已购

¥588.00/月

推荐阅读

-

活动|十年筑梦,共赴未来,福布斯中国UNDER30十周年峰会精彩回顾

活动|十年筑梦,共赴未来,福布斯中国UNDER30十周年峰会精彩回顾

-

IPO动态数据汇总(7.5~7.7)

IPO动态数据汇总(7.5~7.7)

-

【风口解读】个性化教育市场需求提升,学大教育上半年净利同比预增超46.32%

【风口解读】个性化教育市场需求提升,学大教育上半年净利同比预增超46.32%

-

2024年7月广东新三板企业市值TOP100:27家企业正冲击北交所

2024年7月广东新三板企业市值TOP100:27家企业正冲击北交所

-

AI产业创新与投资机遇何在?这场圆桌对话给出答案|WAIC2024

AI产业创新与投资机遇何在?这场圆桌对话给出答案|WAIC2024

-

*ST龙宇股票交易异常波动,或还面临受损股民维权

*ST龙宇股票交易异常波动,或还面临受损股民维权

-

小红书商业化迷途:如何成为一台有温度的赚钱机器?

小红书商业化迷途:如何成为一台有温度的赚钱机器?

-

拯救哈弗H6的长城,还能走在正轨上吗?

拯救哈弗H6的长城,还能走在正轨上吗?

-

关于“港圈AI”,听听三位大咖怎么说|2024WAIC

关于“港圈AI”,听听三位大咖怎么说|2024WAIC

-

逆市出手,两大行业被重点加仓!这8股亮了,连续7周获外资大比例加仓,2股机构净买入超千万元

逆市出手,两大行业被重点加仓!这8股亮了,连续7周获外资大比例加仓,2股机构净买入超千万元

-

国金社论:美国经济到底如何

国金社论:美国经济到底如何

-

联泰环保“联泰转债”可选择回售,被调查或面临股民维权

联泰环保“联泰转债”可选择回售,被调查或面临股民维权